Vulnérabilités et faiblesses des économies émergentes

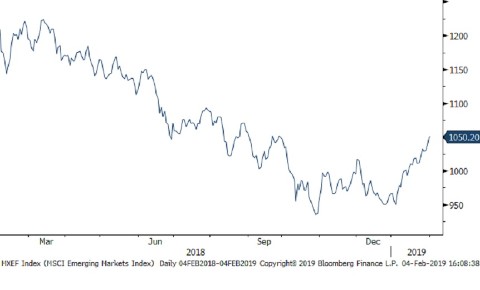

Volatilité accrue sur le marché

Les économies émergentes ont reçu une gifle ces derniers mois. Les monnaies de l’Argentine et de la Turquie ont déjà perdu respectivement 54% et 39% de leur valeur par rapport au dollar cette année. Ces deux pays ont dès lors fait les gros titres. Mais ils ne sont pas les seuls pays émergents à avoir souffert d'une volatilité accrue sur le marché.

Dans ces pays, une telle volatilité se rencontre plus fréquemment lorsque la Réserve fédérale américaine s’emploie à resserrer sa politique. Maintenant que les taux d’intérêt s'inscrivent à la hausse aux États-Unis et qu'ils continueront vraisemblablement à augmenter, certains pays émergents éprouvent davantage de difficultés à se (re)financer sur les marchés financiers internationaux. En outre, une perte de confiance dans le marché, avec la pression qui en résulte sur la monnaie, peut avoir un impact significatif sur la croissance économique, surtout si la Banque centrale est contrainte de relever les taux d’intérêt pour préserver la stabilité financière. Il n’est donc pas inutile de se pencher un moment sur la vulnérabilité des différentes économies émergentes et les conséquences éventuelles d'une agitation persistante sur les marchés.

Pourquoi les marchés émergents sont-ils sous le feu des projecteurs ?

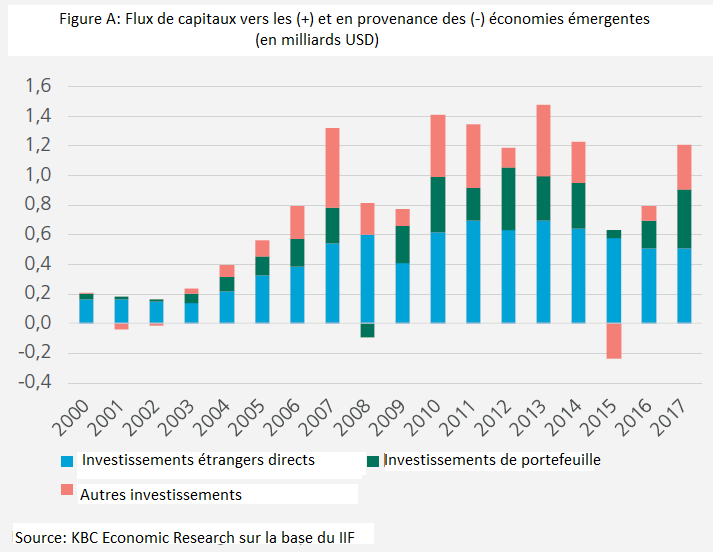

Après la crise financière, les grandes banques centrales comme la Réserve fédérale et la BCE ont réduit les taux d’intérêt jusqu’au niveau zéro (voire encore davantage). Pendant des années, elles ont mené une politique non conventionnelle caractérisée par un assouplissement quantitatif. Cela a permis, y compris aux économies émergentes, d'accéder beaucoup plus facilement aux marchés financiers durant cette période. Les flux de capitaux vers les marchés émergents se sont rétablis et sont restés soutenus jusqu’il y a peu, si l’on excepte un creux en 2015-2016 (figure A). Bon nombre d’économies émergentes ont, dans ce contexte, accumulé des dettes considérables, en partie en devises étrangères.

À présent, la Réserve fédérale resserre résolument sa politique : elle relève le taux directeur et a commencé à réduire son total du bilan qui, avec l’assouplissement quantitatif, avait sérieusement enflé. La BCE va elle aussi mettre un terme à son programme mensuel d’achat d’actifs d’ici fin 2018, même si elle ne procédera vraisemblablement à un premier relèvement du taux directeur qu’après l’été 2019. Avec la montée actuelle des taux d’intérêt au niveau mondial, le renforcement de l’USD et le resserrement des conditions financières, les marchés financiers semblent à nouveau se demander si la « recherche de rendement » des dernières années n’a pas conduit à une mauvaise allocation des ressources.

Cette inquiétude implique que le flux net de capitaux vers les marchés émergents a baissé depuis le début de l'année. Certains pays sont confrontés à une diminution soudaine, voire à une inversion des flux de capitaux, et ont beaucoup plus de mal à accéder aux financements internationaux. Il convient par conséquent de corriger très rapidement les déséquilibres macroéconomiques, tels que le déficit du compte courant ou le déficit budgétaire. Si les marchés exigent p. ex. un ajustement drastique du déficit sur le compte courant, le pays doit réduire ses importations ou accroître ses exportations. Une monnaie plus faible les y aidera dans les deux cas. Rien d'étonnant dès lors si les pays émergents présentant les plus grands déséquilibres ont dans l’ensemble subi la plus forte pression sur leur monnaie cette année.

Mais toutes les sources de financement pour les marchés émergents ne sont pas les mêmes. Comme on peut le voir sur la figure A, les investissements directs étrangers (IDE) sont en général beaucoup plus stables que les investissements de portefeuille volatils. Les pays plus dépendants des investissements de portefeuille sont dès lors plus vulnérables à un changement brusque du sentiment de risque. La crainte de nouvelles pertes sur leurs investissements peut inciter les titulaires de dettes de pays émergents à vendre leurs investissements ou à couvrir leurs risques de change, ce qui accentue encore la pression sur la monnaie. Cela signifie que même des pays dont la dette est détenue pour une part relativement importante par des non-résidents présentent une vulnérabilité accrue.

Quels pays affichent les plus grands déséquilibres ?

Comme on peut le constater sur la figure B, le peso argentin (ARS), la livre turque (TRY), le réal brésilien (BRL), le rand sud-africain (ZAR), le rouble russe (RUB), la roupie indienne (INR), le peso chilien (CLP) et la roupie indonésienne (IDR) ont tous vu leur valeur baisser fortement par rapport au dollar américain (9% ou plus).

Dans bien des cas, la banque centrale et d’autres autorités ont dû intervenir pour stabiliser la monnaie. Pour des pays comme l'Argentine et la Turquie, des facteurs spécifiques sont à l'œuvre, comme p. ex. une réputation de rejet de la dette ou un estompement des normes politiques. Mais toutes ces économies présentent un point commun : elles font face à de sérieux déséquilibres ou pratiquent un modèle de financement vulnérable.

La Turquie, l’Argentine, l’Afrique du Sud et l’Indonésie affichent ainsi un déficit sur leur compte courant de plus de 2% du PIB. Pour financer ces déficits, l’Argentine et l’Afrique du Sud dépendent en outre fortement des investissements de portefeuille (figure C). Plusieurs des pays dont la monnaie a été touchée le plus durement ces derniers mois présentent aussi des déficits budgétaires considérables, une dette publique élevée ou les deux.

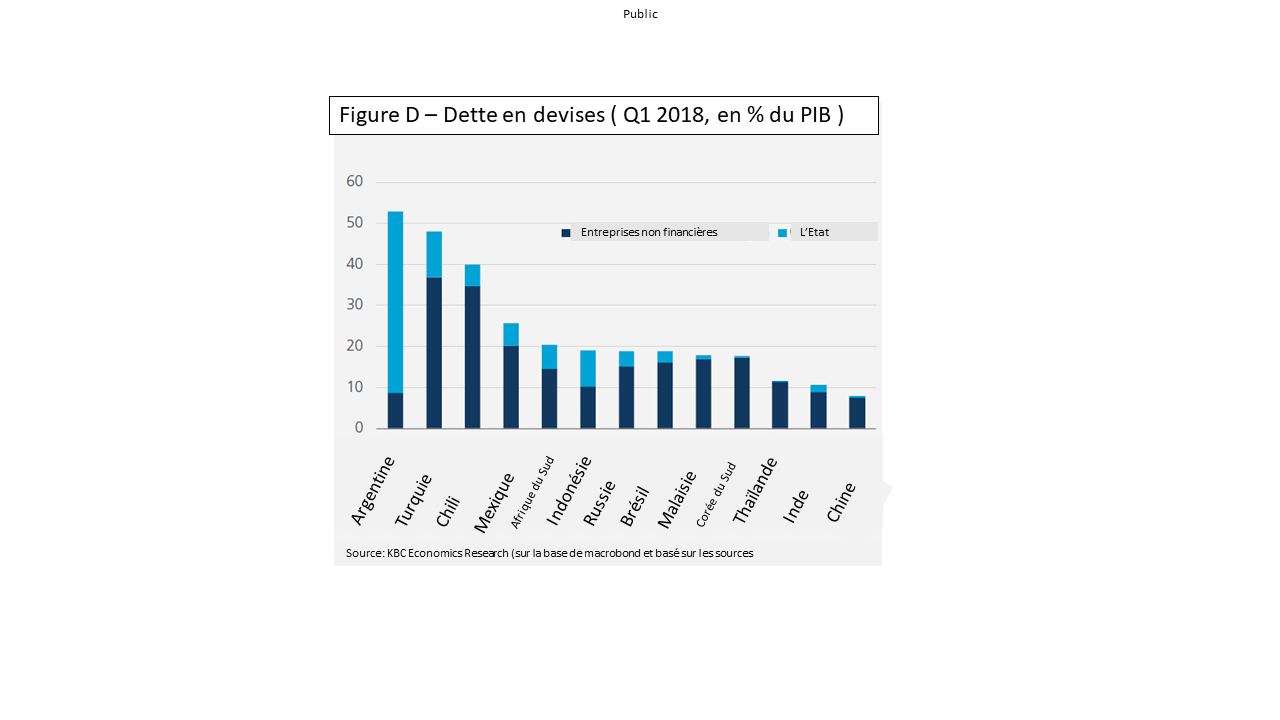

En outre, dans certains pays, une partie non négligeable de cette dette publique est libellée en USD, tout comme la dette des entreprises (figure D). Dans bon nombre d’économies émergentes, les réserves internationales suffisent amplement à couvrir la dette extérieure à court terme. Mais dans le cas de l’Argentine et de la Turquie, les réserves sont à peine suffisantes, voire insuffisantes, pour couvrir la dette extérieure à court terme.

Dans bon nombre d’économies émergentes, les réserves internationales suffisent amplement à couvrir la dette extérieure à court terme. Mais dans le cas de l’Argentine et de la Turquie, les réserves sont à peine suffisantes, voire insuffisantes, pour couvrir la dette extérieure à court terme.

Le fait que les différentes économies émergentes aient traversé les principales turbulences du marché avec des fortunes diverses cette année n’a somme toute rien de si surprenant, comme le montre la figure E. Certaines économies émergentes présentent des faiblesses notables, mais il est clair que celles de l’Argentine et de la Turquie, des pays aujourd'hui clairement en situation de crise, sont d'une autre envergure.

En outre, de nombreuses autres économies émergentes affichent, pour différents critères, des performances bien plus solides que lors des périodes de crise antérieures. Ceci tient au fait que la plupart de ces pays ont remplacé leur ancien système de change aligné sur le dollar par un régime de taux de change flottants, libres ou contrôlés, ce qui facilite les ajustements économiques nécessaires. Cela implique également que si les économies émergentes sont mises à mal sur les marchés financiers, cela ne signifie pas nécessairement que les conditions de crise d’un pays contamineront tous les autres.

Conséquences

Les autorités des économies émergentes disposent bel et bien d’instruments de politique pour se défendre contre la volatilité des marchés. Certaines ont réagi en relevant les taux d'intérêt, sont intervenues sur les marchés monétaires et ont proposé un assainissement budgétaire. Les banques centrales d’Argentine et de Turquie ont déjà relevé les taux de pas moins de 3 125 et 1 600 points de base respectivement depuis le début de l'année. Mais elles ne sont pas les seules. La Banque centrale indonésienne a relevé les taux d'intérêt de 125 points de base pour contrer le pire affaiblissement de la roupie depuis 1998. Elle est également intervenue sur le marché en vendant des réserves de devises et en achetant des obligations en monnaie locale. La Banque centrale d’Inde a elle aussi relevé son taux directeur, tandis que celle du Brésil a interrompu le cycle d’assouplissement monétaire en réponse à l’affaiblissement du réal brésilien.

Mais il faut savoir que de telles actions ne sont pas sans conséquences. Le tarissement des flux de capitaux, la nécessité qui en résulte de réduire les déséquilibres macroéconomiques et les relèvements de taux d’intérêt pour soutenir la monnaie, constituent autant d'éléments de nature à ralentir fortement la croissance économique. Cet affaiblissement intervient à un moment où différents pays émergents font déjà face à des vents contraires en matière de croissance économique. Certains connaissent une reprise économique difficile, qui peut être facilement ruinée par de nouveaux développements négatifs. L’incertitude accrue causée par l’escalade des conflits commerciaux, entre les États-Unis et la Chine surtout (mais aussi entre les États-Unis et l’Union européenne, et dans le cadre de la renégociation de l’ALENA), pèse également sur le sentiment du marché envers les économies émergentes. Des droits de douane supplémentaires entre les États-Unis et la Chine, par exemple, pourraient aussi avoir un impact sur de plus petites économies asiatiques fortement intégrées dans les chaînes de valeur d’exportation chinoises.

C’est pourquoi les économies émergentes doivent sans doute s’attendre, pour quelque temps encore, à une période difficile. Compte tenu de la vigueur du dollar et de la diversité des incertitudes persistantes, les économies devant encore opérer des ajustements macroéconomiques continueront vraisemblablement de subir la pression des marchés financiers ou un fléchissement de la croissance économique. Il est clair toutefois que certaines économies émergentes sont beaucoup plus solides que d’autres. La pression du marché ne signifie pas qu’une économie entre en crise. Elle comporte cependant le risque d'une dégradation drastique du sentiment à l’égard des économies émergentes. Une situation qui pourrait soudain assécher entièrement les flux de capitaux et faire plonger les monnaies. Mais pour la plupart des économies, les turbulences ne semblent, pour l’heure, rien de plus que des turbulences.

Disclaimer

Ce blog ne peut être considéré comme un conseil ou une recommandation d'investissements.