Les matières premières: une arme à double tranchant

Une vue d'ensemble des actifs ‘sensibles aux risques’

Les matières premières méritent une attention particulière. L'évolution de la perception du reflation trade a surtout déterminé la dynamique des actifs à risque. Initialement, le terme désignait le ’meilleur des mondes (économiques) possibles’.

Tout a été mis en œuvre par les autorités pour limiter les dégâts causés au tissu économique par le choc du coronavirus. La hausse de la demande de matières premières et l'inflation ont montré que le remède fonctionnait, ce que nous - ou du moins les banques centrales - attendions depuis si longtemps.

Or, les prix des matières premières ont rapidement reflété l’envers de la reflation. Les prix de l'énergie enregistrent des augmentations de 45% ou plus, avec des pics pour les prix du gaz naturel britannique (x 4,25) et néerlandais (x 6). Même le charbon tant décrié a flambé.

Outre la demande, des facteurs d'offre déterminent la dynamique, parfois ‘aidés’ par les producteurs (OPEP+). De plus en plus, la hausse des prix a grignoté le revenu disponible. La croissance menaçait de s'enliser. Les hausses de prix des matières premières industrielles ont été moins uniformes (aluminium + 35%, cuivre + 21%, minerai de fer -43% après une folle envolée), le cuivre illustrant l'érosion de la reflation vers le doute économique.

Après avoir atteint un sommet en mai et en octobre, l'élan est retombé. À l'exception du soja, la plupart des matières premières agricoles enregistrent une augmentation de 25% ou plus. Le café explose les records (85%). Des facteurs d'offre spécifiques et des restrictions (de transport) jouent également un rôle. Même si les matières premières se stabilisaient maintenant, cela ne comblerait pas immédiatement le trou creusé dans les budgets des entreprises et des ménages. La perte de prospérité demeure bel et bien.

Les banques centrales considèrent les prix élevés des matières premières comme un élément externe, dont elles n'ont pas le contrôle et encore moins la responsabilité. Mais si tout le monde ouvre le robinet des liquidités en même temps, celles-ci ne vont pas partout, y compris dans les matières premières. C'est un peu comme la problématique climatique: tout le monde y contribue, mais personne ne se sent concerné. Les dégâts (en termes de revenu disponible) sont importants, notamment pour les économies les plus faibles.

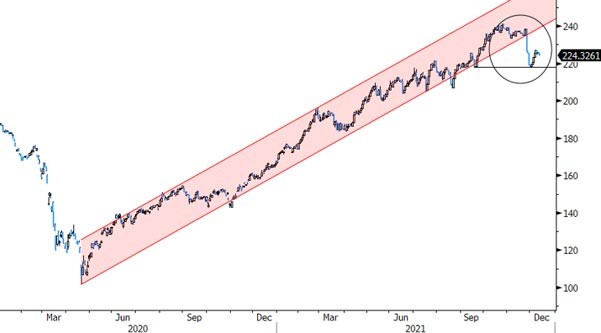

2021 sera encore l'année de la (dés)illusion de l'inflation. D'abord inaccessible et maintenant qu'elle est là, sa contribution est limitée. Ou pire encore, la stagflation menace. Le plafond atteint par les indices de matières premières est visible dans les prévisions d'inflation, mais le marché ne sait pas si cela est positif ou négatif (est-il le signe d'un essoufflement de la croissance?).

Après un premier semestre d’insouciance, les craintes d'un resserrement monétaire et d'un ralentissement de la croissance ont récemment engendré une intensification de la volatilité boursière. Le résultat final reste cependant largement honorable. Nous luttons en effet (avec l'aide des autorités) contre une crise sans précédent. Les Bourses américaines ont réalisé les meilleures performances (S&P +25%). L'Europe a montré moins d’entrain, mais grâce aux faibles taux réels, TINA (’There is No Alternative’) continue d’opérer (EuroStoxx 50 +17%).

Depuis la réunion de la Fed de septembre, les primes de risque de crédit, surtout pour les profils plus faibles, ont atteint un plancher. Pourtant, ici aussi, TINA/la quête du rendement n'a pas encore dit son dernier mot. Les obligations des pays périphériques de l'UEM conservent leur confiance dans la flexibilité de la BCE, même après le PEPP (’pandemic emergency purchase programme’ de la BCE).

Revenons un instant sur cette matière première ‘particulière’ qu’est l'or. L’or est souvent présenté comme un remède universel contre les revers financiers (inflation, aversion pour le risque, faiblesse du dollar, etc.). En tant que ‘couverture contre l'inflation’, il n'a certainement pas rempli son rôle (perte annuelle de +/- 7,0%). Pour vous en protéger, mieux vaut acheter les ’coupables de l’inflation’.

Le (faible) taux réel complique le ‘modèle économique’ de l'or. Lorsque les faibles taux réels font grimper les autres actifs à risque, on ne pense pas immédiatement à l'or. En cas de correction risk-off liée à une hausse (attendue) des taux (nominaux ou réels) résultant d'une politique monétaire plus stricte, l'or sans intérêts présente également un handicap relatif. Pas simple...

Auteur: Peter Wuyts, Senior Market Strategist, KBC Belgique