Fit for 55: implications

La Commission européenne a présenté un ensemble de propositions de loi baptisé 'Fit for 55', dévoilant son plan de bataille pour atteindre la neutralité climatique dans l'UE d'ici 2050, y compris l'objectif intermédiaire d'une réduction nette des émissions de gaz à effet de serre d'au moins 55% d'ici 2030. KBC Asset Management a examiné les propositions, tiré quelques conclusions et étudié l'impact sur les secteurs des services aux collectivités et de la construction.

Le plafond est abaissé

Le système d'échange de quotas d'émission de l'UE (SEQE) fonctionne selon le principe du 'cap and trade'. Une limite supérieure est fixée à la quantité totale de certains gaz à effet de serre pouvant être émis par les installations couvertes par le système. Ce plafond sera abaissé au fil du temps, de sorte que les émissions totales diminueront.

- ESR (Effort Sharing Regulation) ou règlement du partage de l'effort: il s'agit de la part que le SEQE de l'UE doit assumer dans le nouvel objectif de réduction de 55%. Le SEQE assume une part plus importante de l'impact: 60% (au lieu de 55%).

- Frontloading/rebasing: la proposition prévoit une réduction initiale unique de 117 millions d'EUR de l'offre en 2024 afin de réduire le FRL (facteur de réduction linéaire) ultérieur.

- Facteur de réduction linéaire (FRL): 4,2% par an (en tenant compte de 117 millions d'EUR) contre 2,2% aujourd'hui; il s'agit du pourcentage annuel de réduction du plafond de l'offre pour atteindre l'objectif.

Réserve de stabilité du marché 5MSR

Depuis 2009, un excédent de quotas d'émission s'est accumulé dans le système d'échange de quotas d'émission (SEQE de l'UE). Cet excédent est en grande partie lié à la crise économique (qui a fait baisser les émissions plus que prévu) et à l'importation massive de crédits internationaux. Il sera maintenu à 24% après 2023 (il tomberait à 12% selon la législation actuelle).

La réserve de stabilité du marché continuera à sortir des crédits du marché (par le biais de volumes d'enchères plus faibles) et donc à réduire le NTQC (nombre total de quotas en circulation) et à resserrer l'offre et la demande négociées.

Seuil NTQC

Le seuil de la réserve de stabilité du marché reste inchangé: pas de modification du seuil NTQC de 833 millions d'EUR (au-delà duquel la réserve de stabilité du marché intervient).

Nouveaux secteurs

Comme l'avait déjà laissé entendre le projet, l'aviation et le transport maritime seront désormais également inclus dans le système d'échange de quotas d'émission, le transport maritime ayant droit à un nombre décroissant de quotas d'émission gratuits entre 2023 et 2025. Avant 2026, les coûts supplémentaires sont faibles, selon Morgan Stanley, soit 0,2 à 1,5% du bénéfice d'exploitation prévu des compagnies aériennes pour 2023.

Lorsque tous les quotas auront été supprimés, l'augmentation des coûts du CO2 sera plus importante, atteignant 3-15% du bénéfice d'exploitation prévu pour 2026. L'augmentation globale du prix des billets est limitée, de 1 à 1,6 EUR par billet. Une taxe sur le carburant, qui pourrait conduire au doublement du prix du kérosène d'ici 10 ans, aura un impact plus important et pourrait ajouter 10 à 14 EUR par billet (15 à 20% d'augmentation des tarifs all-in).

Carbon Border Adjustment Mechanism (Mécanisme d'ajustement carbone aux frontières)

Le mécanisme d'ajustement carbone aux frontières entre en vigueur:

• Lancement en 2023, taxe appliquée aux importations d'électricité, d'acier, de ciment, d'aluminium et d'engrais.

• Les quotas d'émission gratuits seront progressivement supprimés pour ces secteurs entre 2026 et 2035, avec une réduction de 10% par an.

L'effet du mécanisme d'ajustement carbone aux frontières (MACF), qui vise à contrer la concurrence déloyale provenant de l'extérieur de l'UE, est susceptible d'être un élément positif net pour les prix des quotas d'émission de l'UE (EUA ou European Union Allowance) à long terme, mais aussi marginal à court et moyen terme. La suppression progressive des quotas gratuits pour les secteurs MACF en 2025-2035 est plus souple qu'espéré. Comme l'industrie continue à couvrir une grande partie de ses émissions par des quotas gratuits, la demande supplémentaire (de l'industrie qui doit se couvrir sur le marché) sera moins importante que prévu.

Impact sectoriel

Dans le secteur des services aux collectivités, la feuille de route est particulièrement utile pour la production d'énergie renouvelable et les réseaux électriques. KBC Asset Management souligne des mesures importantes, parmi lesquelles un renforcement du système d'échange de quotas d'émission, une plus grande part d'énergies renouvelables dans le système et des objectifs spécifiques pour la décarbonisation des transports. Étant donné qu'une grande partie du secteur est sur liste noire, la préférence est donnée à Iberdrola.

KBC Asset Management voit trois implications et conclusions principales de la nouvelle politique européenne pour le secteur de la construction. Globalement, 'Fit for 55' a une fois de plus souligné l'importance des bâtiments et de la rénovation dans la réalisation de l'ambition de l'UE en matière de réduction des émissions de CO2.

1. Un système d'échange de quotas d'émission distinct pour la distribution de combustibles dans les bâtiments

Cela risque d'alourdir les factures de chauffage dans toute l'Europe, notamment pour les vieux poêles à combustibles fossiles inefficaces. KBC Asset Management s'attend à ce que les ménages européens remplacent leurs appareils de chauffage par des technologies plus modernes, telles que l'électricité et le biogaz, lorsque celles-ci sont facilement disponibles. Indirectement, les ménages se concentreront sur l'amélioration de l'enveloppe du bâtiment afin d'accroître l'efficacité du chauffage de leur maison, ce qui devrait conduire à une meilleure isolation et à l'utilisation de vitrage à haut rendement énergétique.

2. Réglementation de l'effort partagé

Cela conduira à une révision de la directive sur la performance énergétique des bâtiments qui fournira un cadre juridique plus strict sur la performance énergétique des bâtiments. L'objectif sera de doubler le taux de rénovation des bâtiments d'ici 2030. D'autres questions importantes sont la circularité des matériaux de construction.

3. Directive sur l'efficacité énergétique

De nouvelles mesures sont susceptibles d'être introduites, notamment la nécessité de rénover 3% du parc immobilier public, contre <1% aujourd'hui. Cela devrait stimuler la demande d'isolants, de fenêtres et d'autres produits de construction.

Aviation et transport maritime

Avant 2026, selon les calculs de Morgan Stanley, le coût supplémentaire pour le secteur aérien est faible, soit 0,2 à 1,5% du bénéfice d'exploitation prévu des compagnies aériennes pour 2023. Lorsque tous les quotas auront été supprimés, l'augmentation des coûts du CO2 sera plus importante, atteignant 3-15% du bénéfice d'exploitation prévu pour 2026. L'augmentation globale du prix des billets est limitée, de 1 à 1,6 EUR par billet. Une taxe sur le carburant, qui pourrait conduire au doublement du prix du kérosène d'ici 10 ans, aura un impact plus important et pourrait ajouter 10 à 14 EUR par billet (15 à 20% d'augmentation des tarifs all-in).

Pour les porte-conteneurs, selon des estimations très préliminaires, l'inclusion dans le SEQE de l'UE pourrait entraîner une hausse de 5 à 6% des tarifs de fret pour répercuter ces coûts.

Avis de KBC Asset Management

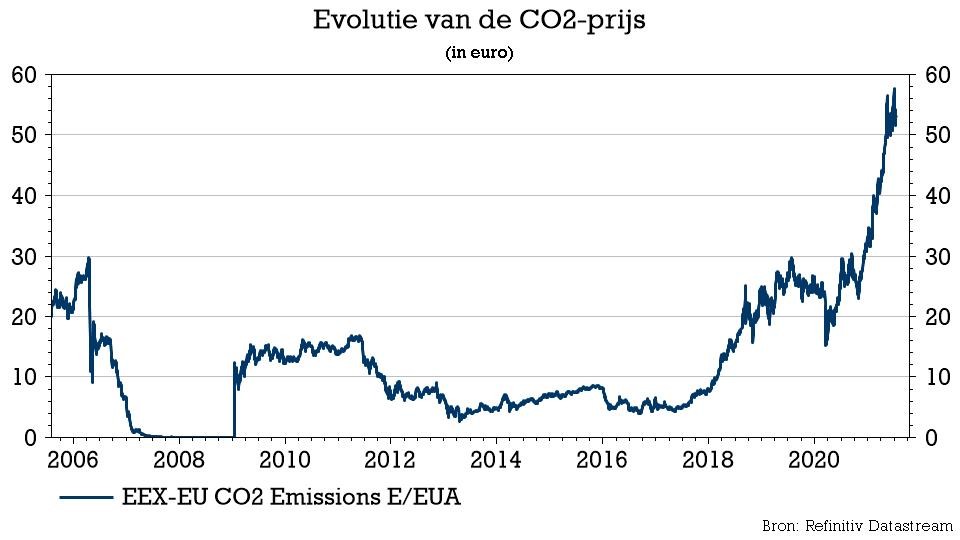

À première vue, KBC Asset Management n'entrevoit pas suffisamment de surprises positives pour faire grimper les prix du carbone EUA, surtout dans le contexte d'un rally de 70%.

Le marché du carbone était déjà étriqué et se dirige vers un déficit de l'offre de 24% en 2021, 33% en 2022 et 29% en 2023, avec un déficit cumulé de 99% en 2024. En d'autres termes, la proposition de révision est une belle déclaration d'intention (elle doit être approuvée par le Conseil et le Parlement dans les mois à venir), mais elle n'affecte pas les fondamentaux du marché dans les trois prochaines années.

Le marché se concentrera sur les insuffisances de l'offre et non sur les conséquences de la proposition pour 2024 et au-delà. KBC Asset Management voit surtout le nouveau cadre comme un soutien à des prix du carbone plus élevés à long terme.