De wereld in beeld: komkommertijd, maar niet op de markten

Dalende inflatiecijfers, bedrijfsresultaten die links en rechts beter uitvallen dan verwacht, opgetrokken groeiverwachtingen en centrale banken die zo rustig aan evolueren naar pauzes in de renteverhogingen. De aandelenmarkten zagen het vorige maand rooskleurig in en gingen fluks hoger onder het eeuwige positivisme van de belegger. Zomerrally dus op de aandelenbeurzen en risk-on bij beleggers, maar is dit terecht?

Zomerrally, allen daarheen?

Vanaf half juli valt de liquiditeit op de beurzen traditioneel een pak terug. Het zomerreces is vanaf dan ook officieel begonnen en dat zien we in de verhandelde volumes. En toch wist de Amerikaanse Dow Jones-index net te midden die periode een winstreeks neer te zetten van maar liefst 12 dagen op rij, de langste sinds 1987! Faut le faire. En ook de technologiebeurs Nasdaq was de afgelopen maand in de VS in goede doen. De dalende inflatiecijfers zijn de belangrijkste trigger voor het optimisme op de beurzen. Die optimisten gaan ervan uit dat een dalende inflatie zal zorgen voor een impasse op vlak van renteverhogingen en wie weet zelfs, in de stoutste dromen, renteverlagingen zal uitlokken bij de centrale bankiers. Maar die laatsten blijven schreeuwen dat de inflatie nog lang niet onder controle is en dat het te vroeg stoppen met het verhogen van de rente niet de bedoeling is. En zo geschiedde ook. Zowel de Amerikaanse centrale bank (Federal Reserve) als de Europese Centrale Bank (ECB) verhoogden hun belangrijkste tarieven eind juli met 25 basispunten, respectievelijk naar 5,5% en 3,75%. Uit de commentaren nadien bleek wel dat er geen aangekondigde verhogingen meer zijn en dat centrale bankiers vanaf nu data-afhankelijk zullen beslissen op elke aankomende vergadering. De optimisten krijgen daarmee nog niet gelijk, maar alvast ook geen ongelijk …

De groeiverwachtingen van de wereldeconomie werden half juli door het Internationaal Monetair Fonds (IMF) onverwacht opwaarts bijgesteld. Vooral voor dit jaar zien zij de groei van de wereldeconomie iets hoger uitkomen dan eerdere voorspellingen, namelijk op 3% t.o.v. de 2,8% die ze eerder dit jaar voorspelden. Voor 2024 houden ze hun voorspelling op 3% wereldwijde groei. Die moet vooral komen uit het Oosten, want met 1% voor de VS en 1,5% voor Europa in 2024 zullen het dus vooral China en Japan zijn die het gemiddelde moeten optrekken. Een gewaarschuwd man is er twee waard.

En dan kregen we nog een rits kwartaalresultaten over ons heen. De lat werd erg laag gelegd door de analisten, mede doordat heel wat bedrijven op voorhand uitpakten met winstwaarschuwingen of tussentijdse meldingen. We hadden dus geen ‘Tia Hellebaut-prestaties’ nodig om die lat te kloppen. Tot eind juli lagen de rapporteringen bij zowat 75% van de bedrijven boven de lat, wat ongeveer op het 5- en 10-jaarsgemiddelde zit. De nettowinstmarge komt voorlopig op een gemiddelde van 11,1% in het tweede kwartaal en zet daarmee een zesde kwartaaldaling op rij neer. Verwachtingen zijn wel dat kwartaal drie en vier van dit jaar beterschap moeten opleveren. Belangrijker nog dan de resultaten zijn de vooruitzichten van bedrijven en die blijven toch wat troebel en onheilspellend. Voorraadafbouw, een consument die de vinger meer op de knip houdt, hogere rentes en lagere groei, het is geen cocktail om in zomerse sferen mee te blijven. Dan maar doen zoals onze vrienden centrale bankiers: data-afhankelijk de markt verder opvolgen. Logisch, toch?

‘Goudlokje’ sluipt in de markten

De zomerrally in de maand juli is dus toch vooral gedragen door optimisme. Het optimisme van de markten dat een zogenaamd ‘Goudlokje’-scenario kan bewerkstelligen. Dit scenario combineert een stabiele (liefst lage) rente-omgeving met een relatief sterke groei, die noch te hard noch te traag gaat. Relatief natuurlijk, want erg hoog zal die groei niet liggen volgens economen, maar relatief is vandaag goed genoeg voor de markten. En hoe stabiel die rente-omgeving zal zijn, dat moeten we ook nog afwachten. Hoe het ook zij, ‘Goudlokje’ is een ideaal scenario voor aandelenmarkten en dat zagen we de afgelopen maand.

Opkomend Azië als speerpunt

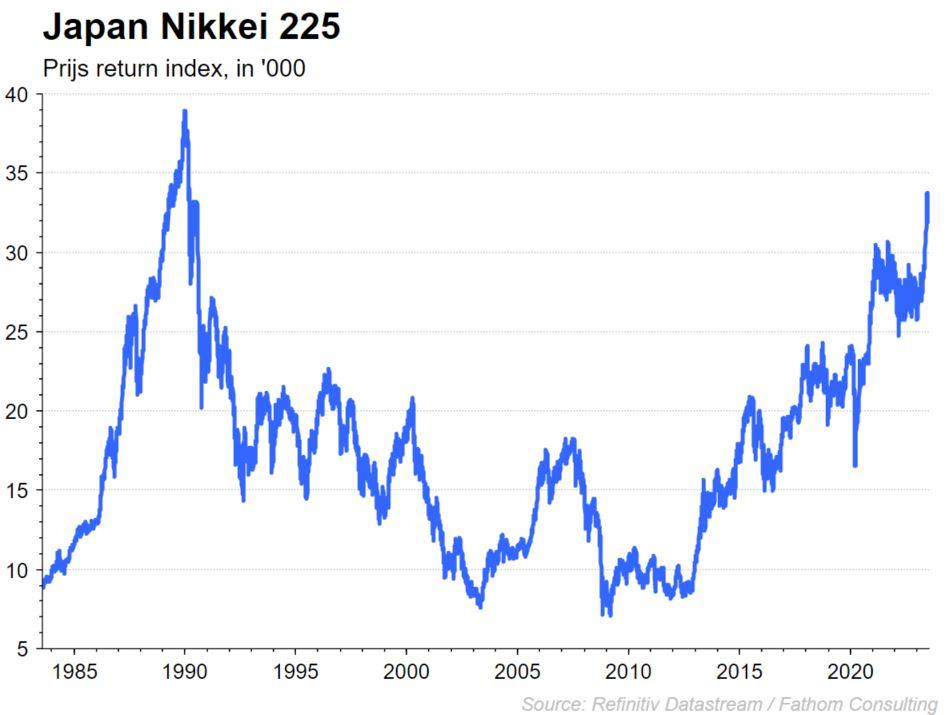

Op regioniveau zien we de groei van het Europese vasteland en de VS de komende tijd vertragen. Dat zorgt ervoor dat we de mosterd elders moeten gaan halen. En die mosterd lijkt een zoetzure toets te krijgen want opkomend Azië springt er toch wel uit wat potentiële groeimotor betreft. De Chinese motor hapert wel sinds de postcovidheropening, maar de overheid kondigde recent aan de private sector te willen stimuleren en de geopolitieke spanningen tussen de VS en China lijken ook opnieuw wat afgenomen. En daarnaast scheert ook de Nikkei (de Japanse beurs) momenteel hoge toppen, met koersen die al sinds begin van de jaren ’90 niet meer werden gehaald. Dan spreken we dus nog van tijden toen we de yen moesten afzetten tegen de Belgische frank, om u maar een idee te geven.

KBC Beleggingsstrategie

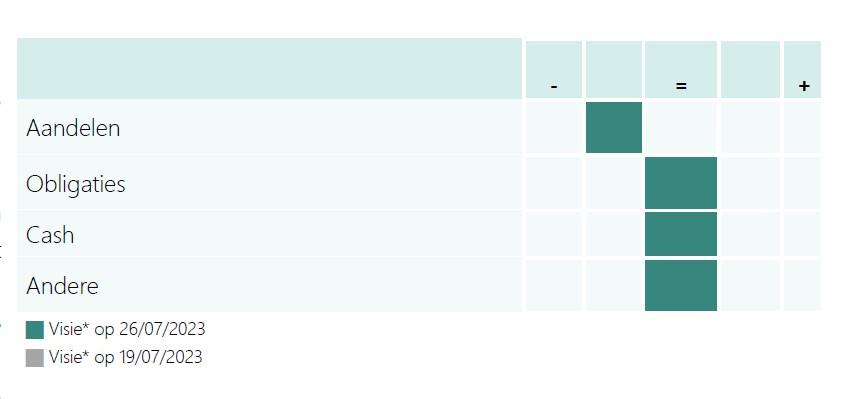

In onze beleggingsstrategie voeren we geen wijzigingen door deze maand.

Onze economen zijn ervan overtuigd dat de markten momenteel een wel erg rooskleurig scenario inprijzen en dat de risico’s op korte termijn wat over het hoofd worden gezien. We blijven dus licht onderwogen in aandelen.

Wat obligaties betreft zien we opnieuw een assetklasse met potentieel en een behoorlijk rendement. Hier gaan we dan ook licht boven de norm beleggen en dan vooral in bedrijfsobligaties met een hoge kredietrating.

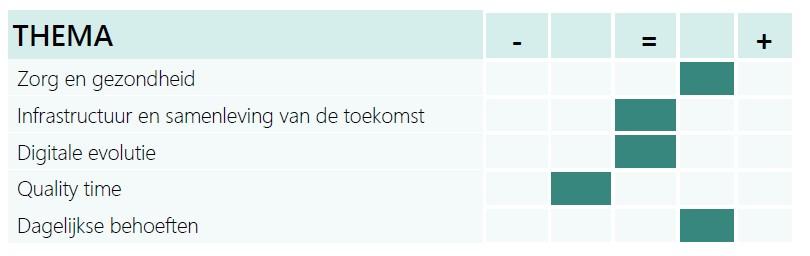

En ook in de 'We Move'-themafondsen van KBC doen we deze maand geen wijzigingen. ‘Zorg en gezondheid’ blijven overwogen, net als de ‘Dagelijkse behoeften’ en zo spelen we vooral op de defensievere thema’s.

Vastrentende markten

Volatiliteit troef in de markt van de overheidsobligaties. Het zomerreces blijkt dit jaar geen rust te brengen in het universum van vastrentende producten. Zowel de Europese als de Amerikaanse centrale bank zorgde voor continuïteit door het monetaire beleid opnieuw te verstrakken via een renteverhoging met 25 basispunten.

Beide banken benadrukten dat de inflatie welswaar een duidelijke dalende trend vertoont, maar dat deze hardnekkiger blijft dan verwacht en ook in 2024 nog hoger zal uitvallen dan de beoogde beleidsdoelstelling van 2%.

Anderzijds stelt men vast dat de economische activiteit zich beneden de trendmatige groei situeert en men naar de toekomst qua monetair beleid eerder de voorzichtige aanpak wenst na te streven. Concreet betekent dit dat het pad van toekomstige renteverhogingen uiterst onvoorspelbaar en 100% data-afhankelijk dreigt te worden.

Voor de rentemarkten betekent dit concreet dat we ons wellicht kort bij de piekrente in deze rentecyclus bevinden en dat niet meteen nieuwe forse renteverhogingen dienen gevreesd te worden.

Anderzijds zullen centrale banken eerder terughoudend zijn om de rente te snel te verlagen zolang de (kern)inflatie te hoog blijft.

De volatiliteit zal wellicht ook na de zomermaanden aanhouden.

Een heel ander verhaal in de markt voor bedrijfsobligaties.

De kredietspreads op zowel veilige investment grade obligaties als de meer risicovolle high yield obligaties blijken ook deze maand erg stabiel en bewegen nauwelijks. Heel opmerkelijk aangezien een troebeler economisch klimaat doorgaans oplopende kredietspreads tot gevolg heeft. Vooral de kredietspreads op de junk obligaties lijken in dit kader te optimistisch (duur) geprijsd.

De opkomende markten lijken in de huidige economische cyclus een voortrekkersrol op te nemen. De centrale banken van deze landen waren de eersten om de rente op te trekken en zijn momenteel ook als eersten aan de zet om de rente opnieuw te verlangen, dank zij een gunstiger inflatieklimaat.

De dollar bewoog zijwaarts de afgelopen maand en zal wellicht ook de komende weken weinig koersbeweging vertonen.

De beste performers van de afgelopen maand waren o.a. de Noorse en Tsjechische kroon en de Mexicaanse peso.

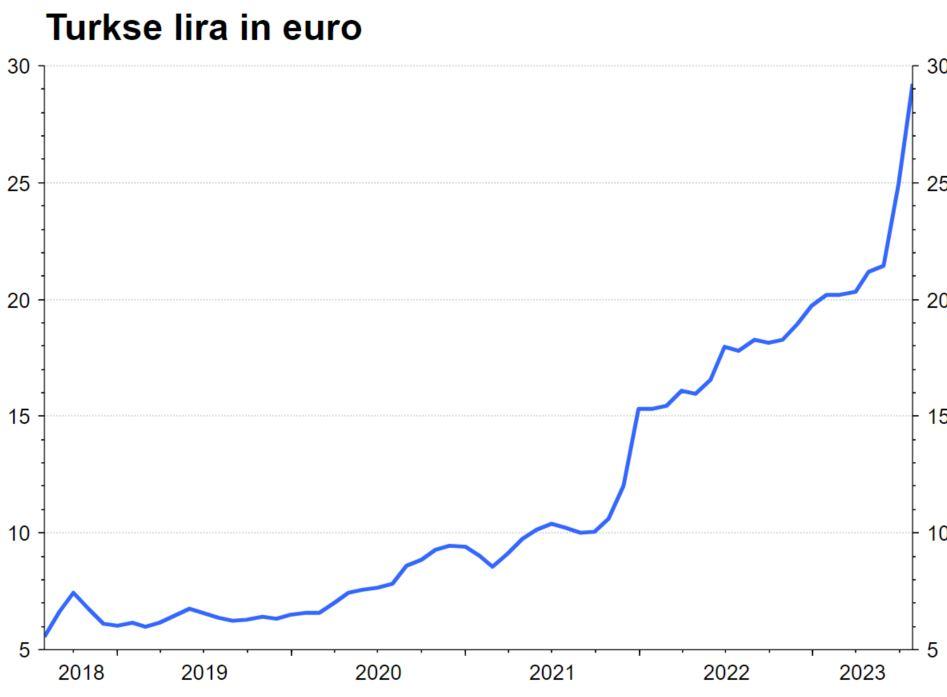

Minder goed verging het munten als de Turkse lira en de Russische roebel, waar de depreciatie ten opzichte van de euro afgelopen maand nog versnelde.

Een beleggingsstrategie op uw maat.

Wat gebeurt er in de wereld? En wat zijn de gevolgen voor de financiële markten? In de KBC- Beleggingsstrategie gaan we dieper in op onze vooruitzichten voor specifieke regio’s, sectoren en thema’s.

Wenst u meer informatie? Uw private banker of wealth manager is uw aanspreekpunt.

Dit nieuwsbericht mag niet worden beschouwd als een beleggingsaanbeveling of advies.