Grote opkomende versus frontiermarkten

‘Opkomende markten’ is een term zonder vaste betekenis of definitie. En toch wordt hij dagelijks gebruikt door economen, beleggers, verslaggevers, beleidsmakers en instellingen om een groot deel van de wereldeconomie te benoemen.

In tijden van stijgende rentes en een sterke Amerikaanse dollar worden vaak analyses en nieuwsartikelen gepubliceerd die waarschuwen dat de opkomende economieën op een crisis afstevenen. Maar omdat er geen precieze definitie is van een opkomende markt en er grote verschillen bestaan tussen de economieën die als zodanig worden gegroepeerd, kunnen deze discussies in het beste geval verwarring en in het slechtste geval ongerechtvaardigde paniek veroorzaken.

Daarom kan het nuttig zijn om te spreken van opkomende markten in het algemeen, en binnen die categorie een onderscheid te maken tussen grote opkomende markten en frontiermarkten.

Opkomende markten: enkele criteria

In onze jaarlijkse update van de KBC Sustainability Barometer merken we op dat opkomende economieën "over het algemeen worden gekenmerkt door een sterke instroom van directe buitenlandse investeringen, een hoge graad van industrialisatie en een aanzienlijke openheid voor internationale markten... Deze landen bevinden zich vaak in een belangrijke overgangsfase, met welvaartsniveaus (bbp per capita) die weliswaar snel stijgen, maar doorgaans lager zijn - en in sommige gevallen zelfs aanzienlijk lager - dan die in ontwikkelde landen."

Uit deze brede en zeer algemene beschrijving kunnen we enkele criteria afleiden die worden gebruikt om de opkomende markten te classificeren.

Inkomen per capita

Het eerste criterium is het inkomen per capita, waarbij economieën met een hoog inkomen doorgaans als ontwikkeld of geavanceerd worden beschouwd. Maar er is een belangrijk onderscheid tussen bijvoorbeeld economieën met lage inkomens en economieën met hogere middeninkomens.

Het IMF onderscheidt ontwikkelde, overgangs- en ontwikkelingseconomieën en beschouwt daarnaast vier inkomensgroepen1. Op basis van deze classificaties is er een duidelijk verband tussen inkomen en ontwikkelingsstatus, maar deze relatie is niet een-op-een.

Zo zijn overgangseconomieën meestal economieën met een hoger middeninkomen, en de 'minst ontwikkelde' economieën binnen de groep ontwikkelingslanden zijn over het algemeen economieën met een laag inkomen of een lager middeninkomen. Maar binnen deze grotere categorie van ontwikkelingseconomieën zijn economieën met lage, lagere, hogere en zelfs hoge inkomens terug te vinden.

Openheid voor internationale markten en de staat van de infrastructuur en instellingen

Om een onderscheid te maken tussen deze zeer verschillende landengroepen, moeten we ook denken aan andere factoren, zoals openheid voor internationale markten of buitenlandse investeringen, en de staat van de infrastructuur en instellingen.

MSCI hanteert 3 criteria om ontwikkelde, opkomende en frontiermarkten te onderscheiden:

- bni per capita

- omvang en liquiditeit van de markt

- toegankelijkheid van de markt

Dit resulteert in een beperktere groep van 25 opkomende economieën en een aparte groep van 21 frontiereconomieën, waarbij frontiereconomieën een beperktere toegankelijkheid en liquiditeit hebben².

De belangrijkste index van JP Morgan voor opkomende markten (EMBI Global) maakt geen onderscheid tussen opkomende- en frontiereconomieën, maar de kleinere, minder toegankelijke en minder liquide markten hebben slechts een beperkt gewicht in de index³.

Waarom een onderscheid maken tussen opkomende economieën?

Een dergelijk onderscheid tussen opkomende economieën is om verschillende redenen nuttig. Uiteraard is het belangrijk te benadrukken dat crisissen in alle ontwikkelingsmarkten vanuit sociaal en ontwikkelingsoogpunt significant zijn en een grote zorg moeten zijn voor wereldleiders en beleidsmakers.

Dit geldt vooral nu China de grootste schuldeiser ter wereld is geworden. Deze schulden zijn grotendeels aangegaan door landen met lage inkomens, waardoor de schuldstatistieken niet meer transparant zijn en er bezorgdheid is ontstaan over de manier waarop China met andere schuldeisers zou kunnen samenwerken wanneer staatsschulden onbetaald blijven.

- Een crisis in een grote opkomende economie, die sterk in het internationale financiële stelsel is geïntegreerd, zal waarschijnlijk wereldwijd een aanzienlijk effect hebben, met belangrijke overlooprisico's voor andere markten of de wereldeconomie.

- Crisissen in lagere-inkomenslanden of frontiereconomieën houden ook risico’s in, maar in veel mindere mate. Soortgelijke argumenten kunnen worden aangevoerd voor crisissen in economieën met transparante financiële markten, die idiosyncratische economische of financiële marktproblemen ondergaan.

Beleggers moeten zich bewust zijn van het hogere risico dat aan dergelijke activa verbonden is en onrust in deze markten zou niet noodzakelijk moeten leiden tot een verandering in het beleggerssentiment ten aanzien van de opkomende landen als geheel.

Zeker in de huidige context is het onderscheid tussen de opkomende economieën cruciaal

De opkomende markten worden momenteel geconfronteerd met hoge schulden, stijgende rentes, een sterke Amerikaanse dollar en een hoge inflatiedruk.

Bovendien hebben de recente reddingsoperaties of -besprekingen van het IMF voor ten minste drie opkomende economieën (Sri Lanka, Zambia en Ghana) de krantenkoppen gehaald en de bezorgdheid over de opkomende economieën in het algemeen doen toenemen.

Er moet evenwel rekening worden gehouden met de specifieke kenmerken van deze economieën. Het zijn alle drie economieën met een lager middeninkomen, die door MSCI als frontiermarkten werden (Sri Lanka) of helemaal niet geclassificeerd (Zambia en Ghana) zijn, en een zeer klein gewicht hebben in de wereldwijde EMBI (Ghana 0,56%, Sri Lanka 0,28% en Zambia 0,14%). Daar komt nog bij dat elke economie haar eigen specifieke uitdagingen heeft die bijgedragen tot de noodzaak van een reddingsoperatie.

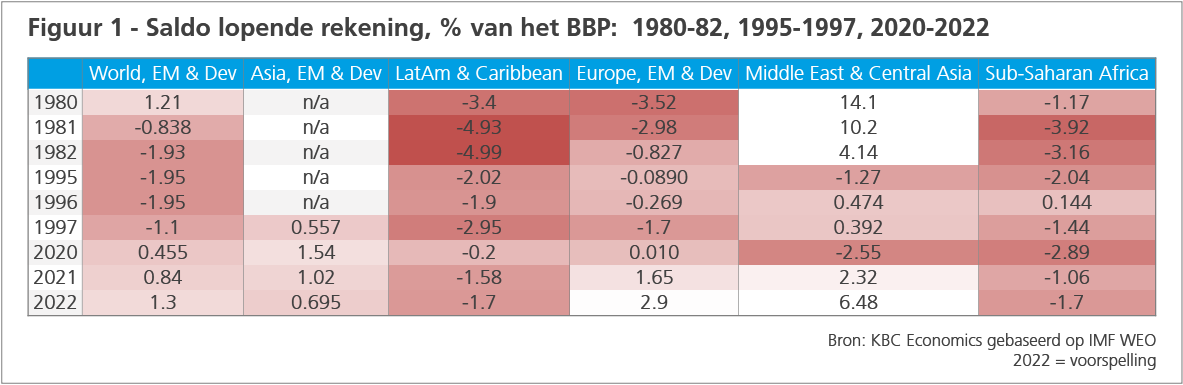

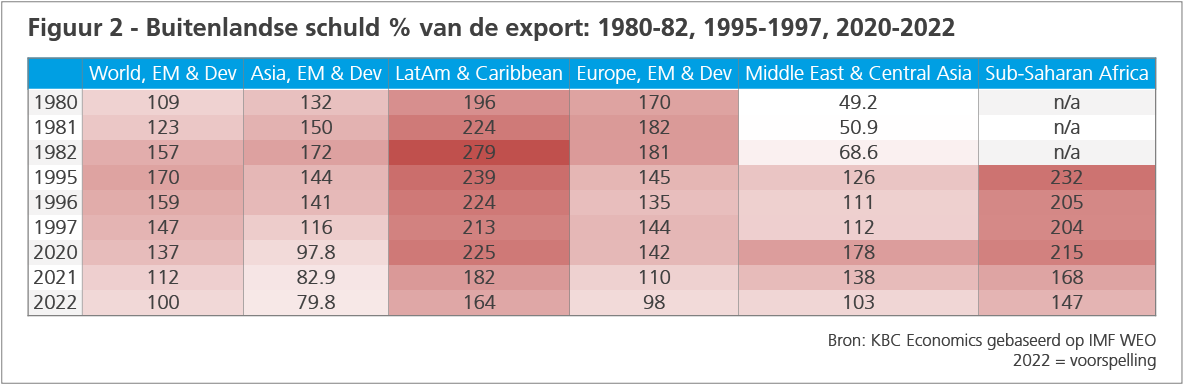

Voor de grote opkomende markten is de situatie enigszins anders. De tekorten op de lopende rekening zijn over het algemeen toegenomen als gevolg van de hoge energie- en voedselprijzen, maar zijn nog steeds beter beheersbaarder dan in de jaren 80 (Latijns-Amerika) of 90 (opkomend Azië) (figuur 1). Hetzelfde geldt voor de buitenlandse schuld in verhouding tot de uitvoer (figuur 2).

Ook de dekking van de reserves in verhouding tot de buitenlandse schuld is volgens IMF-normen ruim voldoende in deze landen (volledige dekking van de kortetermijnschuld). Bovendien hebben de belangrijkste centrale banken van de opkomende markten snel gereageerd op de inflatiedreiging met een verstrakking van het beleid.

Hoewel het huidige macro-economische landschap dus allesbehalve vriendelijk is - vooral voor economieën met lagere inkomens die te maken hebben met een zware schuldenlast bovenop een torenhoge inflatie - betekent een reddingsoperatie van het IMF voor één opkomende markt niet noodzakelijk dat er voor de andere ook een crisis op komst is.

1. World Economic Situation and Prospects 2022 (un.org)

2. Market Classification - MSCI

3. JP Morgan EMBI Monitor September 2022